H διαχρονική αύξηση των αιτημάτων των επιχειρήσεων για φοροαπαλλαγές όσον αφορά δραστηριότητες Έρευνας και Ανάπτυξης (Ε&Α) την περίοδο 2010-2016, όπως επίσης και των αντίστοιχων δαπανών, αποτυπώνεται σε νέα μελέτη του Εθνικού Κέντρου Τεκμηρίωσης και Ηλεκτρονικού Περιεχομένου (ΕΚΤ). Ο μεγαλύτερος αριθμός αιτημάτων προέρχεται από τις μικρές και μεσαίες επιχειρήσεις, ενώ το μεγαλύτερο μέρος των πιστοποιημένων δαπανών Ε&Α αφορά μεγάλες επιχειρήσεις.

Η παροχή φορολογικών κινήτρων, με τη μορφή φοροαπαλλαγών, αποτελεί διεθνώς έναν αποτελεσματικό μηχανισμό για την ενθάρρυνση δραστηριοτήτων Έρευνας & Ανάπτυξης από τον ιδιωτικό τομέα. Η μελέτη του ΕΚΤ επικεντρώνεται στην παρουσίαση των φορολογικών κινήτρων που παρέχονται στις επιχειρήσεις στην Ελλάδα στο πλαίσιο των φορολογικών νόμων 2238/1994 και 4172/2013, με στοιχεία που προέρχονται από την αρμόδια αρχή, τη Γενική Γραμματεία Έρευνας και Τεχνολογίας (ΓΓΕΤ), με επεξεργασία από το ΕΚΤ. Αναλύονται δε ανά κύριο τομέα επιχειρηματικής δραστηριότητας (Μεταποίηση, Υπηρεσίες και Λοιπούς κλάδους) καθώς και ανά μέγεθος (μεγάλες, μεσαίες και μικρές επιχειρήσεις).

Αναλυτικότερα, ο αριθμός των αιτημάτων καθώς και η αξία (εκατ. ευρώ) δαπανών Ε&Α βεβαιωθέντων αιτημάτων κατά την περίοδο 2010-2016 έχουν τριπλασιαστεί. Συγκεκριμένα, το 2016 καταγράφονται 96 αιτήματα, από 35 αιτήματα το 2010, ενώ οι δαπάνες Ε&Α ανέρχονται σε 158,24 εκ. ευρώ το 2016, από 51,67 εκ. ευρώ το 2010 (βλ. Διάγραμμα 1).

Διάγραμμα 1: Αριθμός και αξία (εκατ. ευρώ) δαπανών Ε&Α βεβαιωθέντων αιτημάτων για φοροαπαλλαγές Ε&Α, 2010-2016.

Πηγή: στοιχεία ΓΓΕΤ επεξεργασμένα από το ΕΚΤ. Σημείωση: Τα στοιχεία για το 2015 και 2016 είναι προσωρινά.

Ένα ενθαρρυντικό στοιχείο είναι ότι οι ΜμΕ, που αποτελούν την πλειονότητα της ελληνικής επιχειρηματικότητας, αυξάνουν τις σχετικές επιδόσεις, και ως προς τον αριθμό των αιτημάτων, αλλά και ως προς τα αιτούμενα ποσά.

Από την ανάλυση των δεδομένων των αιτημάτων και των πιστοποιημένων δαπανών Ε&Α ανά μέγεθος επιχείρησης, και ανά κλάδο, για την περίοδο 2010-2016, προκύπτουν τα ακόλουθα συμπεράσματα:

- Ο μεγαλύτερος αριθμός αιτημάτων υποβλήθηκε από μικρές και μεσαίες επιχειρήσεις (ΜμΕ), σε ποσοστό μάλιστα που κυμαίνεται πάνω από 70% για όλα τα έτη.

- Το μεγαλύτερο μέρος των πιστοποιημένων δαπανών Ε&Α αφορά μεγάλες επιχειρήσεις, ενώ κατά τα έτη 2015 και 2016 καταγράφονται μεγάλες αυξήσεις στις δαπάνες Ε&Α των ΜμΕ,

- Η μέση αξία δαπανών Ε&Α ανά αίτημα παραμένει σχεδόν σταθερή στη διάρκεια της περιόδου και ανέρχεται σε περίπου 6 εκατ. ευρώ για τις μεγάλες επιχειρήσεις, σε 0,6 εκατ. ευρώ για τις μεσαίες επιχειρήσεις και 0,4 εκατ. ευρώ για τις μικρές επιχειρήσεις.

- Οι συνολικές δαπάνες Ε&Α από επιχειρήσεις που δραστηριοποιούνται στον κλάδο των Υπηρεσιών υπερ-πενταπλασιάστηκαν σε σχεδόν 70,93 εκατ. ευρώ κατά το 2016, από 12,95 εκατ. ευρώ το 2010. Για την ίδια περίοδο, οι δαπάνες Ε&Α του κλάδου της Μεταποίησης αυξήθηκαν σε 83,64 εκατ. ευρώ, από 37,79 εκατ. ευρώ.

- Στον τομέα της Μεταποίησης, οι κλάδοι με τα περισσότερα και σε συστηματική βάση αιτήματα για φοροαπαλλαγές Ε&Α είναι οι ακόλουθοι: «21-Παραγωγή βασικών φαρμακευτικών προϊόντων και φαρμακευτικών σκευασμάτων», «10-Βιομηχανία τροφίμων», «20-Παραγωγή χημικών ουσιών και προϊόντων», «25-Κατασκευή μεταλλικών προϊόντων» και «26-Κατασκευή ηλεκτρονικών υπολογιστών, ηλεκτρονικών και οπτικών προϊόντων»,

- Στον τομέα των Υπηρεσιών, τα περισσότερα και σε συστηματική βάση αιτήματα προέρχονται από τον κλάδο «62-Δραστηριότητες προγραμματισμού ηλεκτρονικών υπολογιστών», και ακολουθούν οι κλάδοι «46-Χονδρικό εμπόριο», «61-Τηλεπικοινωνίες», «72-Επιστημονική έρευνα και ανάπτυξη» και «71-Αρχιτεκτονικές δραστηριότητες και δραστηριότητες μηχανικών».

- Στο σύνολο της περιόδου 2010-2016, 157 μοναδικές επιχειρήσεις υπέβαλαν αιτήματα για φοροαπαλλαγές Ε&Α, στο πλαίσιο των προαναφερθέντων νόμων. Ο συνολικός αριθμός των αιτημάτων που υποβλήθηκαν στη ΓΓΕΤ ανέρχεται σε 350.

Οι δείκτες που αφορούν την παροχή φορολογικών κινήτρων χρησιμοποιούνται πλέον συστηματικά για τη διακρατική σύγκριση των εφαρμοζόμενων εργαλείων και πολιτικών κρατικής ενίσχυσης της Ε&Α στον επιχειρηματικό τομέα. Το Εθνικό Κέντρο Τεκμηρίωσης και Ηλεκτρονικού Περιεχομένου (ΕΚΤ) επεξεργάζεται και αποστέλλει στον ΟΟΣΑ, σύμφωνα με τις υποχρεώσεις της Ελλάδας, δεδομένα σχετικά με τις φοροαπαλλαγές Ε&Α, προκειμένου να συμπεριληφθούν στη σχετική βάση δεδομένων του ΟΟΣΑ και τις σχετικές εκδόσεις του.

Οι φοροαπαλλαγές Έρευνας & Ανάπτυξης σε ΕΕ και ΟΟΣΑ

Στην έκδοση καταγράφεται, επίσης, η ευρωπαϊκή και παγκόσμια τάση και εμπειρία στο αντικείμενο. Η πλειονότητα των ανεπτυγμένων χωρών, και συγκεκριμένα των χωρών που ανήκουν στον ΟΟΣΑ και σχεδόν το σύνολο των οικονομιών της Ευρωπαϊκής Ένωσης, προσφέρουν φορολογικά κίνητρα για δαπάνες Ε&Α. Σύμφωνα με τα στοιχεία του ΟΟΣΑ, το 2017 30 χώρες παρείχαν φορολογικά κίνητρα για Ε&Α, αριθμός διπλάσιος από το 2000 (16 χώρες).

Μεταξύ των χωρών καταγράφονται σημαντικές διαφοροποιήσεις όσον αφορά το «μείγμα» των πολιτικών που εφαρμόζονται για την ενίσχυση των δραστηριοτήτων Ε&Α στον επιχειρηματικό τομέα. Για παράδειγμα, χώρες όπως η Γαλλία, το Βέλγιο, η Ολλανδία, η Αυστραλία, η Ιρλανδία, η Ιαπωνία, η Πορτογαλία κ.ά., φαίνεται να προκρίνουν την παροχή φορολογικών ενισχύσεων έναντι των άμεσων κρατικών ενισχύσεων, καθώς το ύψος των παρεχόμενων φορολογικών κινήτρων υπερβαίνει το 80% της συνολικής κρατικής χρηματοδότησης προς τον τομέα των επιχειρήσεων για διενέργεια Ε&Α.

Στον αντίποδα, ορισμένες χώρες δεν προσφέρουν καθόλου φορολογικά κίνητρα στις επιχειρήσεις για την πραγματοποίηση δαπανών Ε&Α. Τέτοιες χώρες είναι η Γερμανία, η Φινλανδία, το Μεξικό, το Λουξεμβούργο, η Ελβετία, η Εσθονία, η Κύπρος και η Βουλγαρία. Η Ελλάδα ανήκει στην κατηγορία των χωρών όπου η εφαρμοζόμενη πολιτική αφορά σε μεγάλο βαθμό την παροχή άμεσης χρηματοδότησης, με το αντίστοιχο ποσοστό το 2016 να φθάνει στο 83,9% του συνόλου της κρατικής χρηματοδότησης.

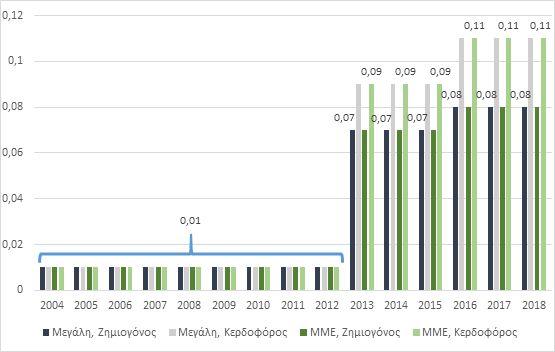

Τέλος, στη μελέτη περιγράφεται αναλυτικά ο δείκτης B-Index, ένας ιδιαίτερα σημαντικός δείκτης που παρουσιάζει αυξανόμενο ενδιαφέρον διεθνώς. Ο B-index εκφράζει την ‘‘προσδοκώμενη’’ φοροαπαλλαγή ανά μονάδα επενδύσεων σε δραστηριότητες Ε&Α. Όσο πιο χαμηλή είναι η τιμή του δείκτη B-Index (και αντίστοιχα, όσο υψηλότερος είναι ο δείκτης 1-B-Index), τόσο υψηλότερες είναι οι φοροαπαλλαγές για τις επιχειρήσεις και επομένως τόσο μεγαλύτερο το κίνητρο μιας επιχείρησης να επενδύσει σε τέτοιου είδους δραστηριότητες (βλ. OECD, 2013).

Για την Ελλάδα, ο δείκτης 1-B-Index δείχνει μια ανοδική τάση από τη φορολογική μεταχείριση του Ν. 4172/2013 και τις μετέπειτα νομοθετικές ρυθμίσεις (Διάγραμμα 2). Μετά το 2016 ο δείκτης 1-B-Index διαμορφώθηκε σε 0,11 για κερδοφόρες και σε 0,08 για ζημιογόνες επιχειρήσεις. Στην Ελλάδα δεν υπάρχει διάκριση στην παροχή φοροαπαλλαγών μεταξύ μεγάλων επιχειρήσεων και ΜμΕ, ενώ αντίστοιχα οριακά πιο ευνοϊκό καθεστώς έχουν οι κερδοφόρες επιχειρήσεις.

Διάγραμμα 2: Ο δείκτης 1-B-Index για την Ελλάδα, ανά μέγεθος και καθεστώς κερδοφορίας, 2004-2018.

Πηγή: OECD, R&DTaxIncentiveDatabase, http://www.oecd.org/sti/rd-tax-stats.htm, Απρίλιος 2019.

Σημείωση: Οι υπολογισμοί έχουν πραγματοποιηθεί με τους βασικούς συντελεστές φορολόγησης και κινήτρων που προσφέρουν μια εικόνα για τα ανώτατα επίπεδα παροχής φορολογικών κινήτρων. Για περισσότερες πληροφορίες για τους υπολογισμούς βλ. https://www.oecd.org/sti/b-index.pdf, https://www.oecd.org/sti/rd-tax-stats-bindex-notes.pdf και http://www.oecd.org/sti/rd-tax-stats-2017cp-bindex-ts-notes.pdf

Τα πρωτογενή δεδομένα που περιλαμβάνονται στην παρούσα έκθεση αφορούν την εφαρμογή των Ν.2238/1994 (άρθρο 31) και Ν. 4172/2013 (άρθρα 22Α και 23) και παρέχονται από τη Γενική Γραμματεία Έρευνας και Τεχνολογίας (ΓΓΕΤ), αρμόδια αρχή για την πιστοποίηση των δαπανών επιστημονικής και τεχνολογικής έρευνας των αιτούμενων φοροαπαλλαγής επιχειρήσεων και τη χορήγηση των σχετικών βεβαιώσεων.

Η νέα μελέτη του ΕΚΤ "Οι φορολογικές απαλλαγές για δραστηριότητες Έρευνας και Ανάπτυξης στην Ελλάδα με βάση τους Ν. 2238/1994 και N. 4172/2013 (2010-2016)" αποτελεί συνέχεια της προηγούμενης αντίστοιχης έκδοσης (2017) για την πορεία των φορολογικών κινήτρων Ε&Α την περίοδο 2010-2014, και στοχεύει στη συστηματική δημοσιοποίηση των δεικτών που αφορούν την Ελλάδα.

Μάθετε Περισσότερα

- Οι φορολογικές απαλλαγές για δραστηριότητες Έρευνας&Ανάπτυξης στην Ελλάδα με βάση τους Ν. 2238/1994 και N. 4172/2013 (2010-2016)

- “Οι φορολογικές απαλλαγές για Έρευνα & Ανάπτυξη στην Ελλάδα (2010-2014)”

- "Βασικοί Δείκτες Έρευνας και Ανάπτυξης για δαπάνες και προσωπικό το 2018 στην Ελλάδα, Προκαταρκτικά στοιχεία"

- ΕΚΤ – Δείκτες & Στατιστικές Έρευνας, Ανάπτυξης, Καινοτομίας

- OECD - Measuring Tax Support for R&D and Innovation